Налог на добавленную стоимость (НДС) в Индонезии (Pajak Pertambahan Nilai, PPN). Общие положения, налоговые ставки, расчет и отчетность

Налог на добавленную стоимость — один из главных источников пополнения бюджета практически в любой стране мира. Он был впервые введен в 1958 году во Франции. Сейчас НДС взимают 137 стран, и Индонезия — не исключение. В статье даются основные положения из налогового законодательства Индонезии по учету НДС и немного общей теории по этому налогу.

Налог на добавленную стоимость или сокращенно НДС – это косвенный налог, его исчисление производится продавцом при реализации товаров (работ, услуг, имущественных прав) покупателю. Продавец дополнительно к цене реализуемых товаров предъявляет к оплате покупателю сумму НДС, исчисленную по установленной налоговой ставке.

Налоговые ставки и налоговая база

Ставка НДС в Индонезии составляет 11%, начиная с 1 апреля 2022 года, и будет увеличена до 12% к 1 января 2025 года. До этого она составляла 10%.

НДС рассчитывается путем применения ставки НДС к соответствующей налоговой базе. В большинстве случаев налоговой базой является стоимость сделки,

согласованной между заинтересованными сторонами. По закону все товары и услуги, если не указано иное, представляют собой налогооблагаемые товары или налогооблагаемые услуги. Но есть список товаров и услуг, которые не облагаются налогом.

Необлагаемые товары

еда и напитки, подаваемые в отелях, ресторанах, либо на вынос и с доставкой, включая еду и напитки, доставляемые поставщиками общественного питания, поскольку они являются объектом регионального налога;

деньги, золотые слитки для государственных валютных операций и ценные бумаги.

Необлагаемые налогом услуги

религиозные услуги;

государственные услуги, предоставляемые правительством для осуществления;

общегосударственных вопросов, которые не могут быть предоставлены другими видами бизнеса;

услуги гостиниц, мест общественного питания, учреждений искусства, а также развлекательных заведений, которые облагаются региональным налогом.

Отчетность по НДС

Компании и частные лица обязаны отчитываться о своей хозяйственной деятельности и погашать обязательства по НДС ежемесячно. То есть, налоговый период сдачи отчетности составляет один месяц.

Если у одной компании имеются различные подразделения, то каждое из них отчитывается отдельно по своим зарегистрированным филиалам.

Организация может сделать свою отчетность централизованной путем подачи письменного уведомления в налоговую службу, но это разрешено не всем видам компаний.

Расчет НДС

Расчет НДС складывается из двух основных понятий: входящий НДС и исходящий НДС.

Ваша организация продает покупателю товар/услугу, вы установили на нее определенную цену, сверху добавили сумму НДС для уплаты в бюджет. Для вашей организации это будет исходящий НДС. Параллельно вы приобретаете товары/услуги для деятельности своей организации. В сумму покупки также будет включен НДС, который для вас будет считаться входящим НДС. При подаче налоговой декларации вы вычитаете из исходящего НДС входящий и разницу уплачиваете в бюджет.

Например, вы оценили свой товар/услугу в размере 100 рупий, которые хотите заработать, но нужно заплатить налог государству. Вы добавляете сверху 11% — НДС и конечная стоимость вашей услуги для покупателя становится 111 рупий, в которой сумма налога составит 11 рупий. Эти 11 рупий платит ваш покупатель, поэтому налог называется косвенным, вы лишь перечисляете его в бюджет, отражая в своей отчетности. За месяц вы оказали 5 услуг, то есть сумма НДС для оплаты в бюджет составит: 11 рупий * 5 = 55 рупий.

Параллельно вы закупили товары на сумму 333 рупии, из которых НДС составил 33 рупии (это вы увидите из предоставленной вам счета-фактуры). Этот налог ваш поставщик также оплачивает в бюджет. Государство не требует двойного налогообложения по одним и тем же товарам, поэтому вы можете вычесть 33 рупии из вашего налога.

Соответственно, в этом месяце сумма налога для оплаты составит: 55-33=22 рупии.

Документ, отражающий сумму НДС, называется счет-фактура. Ваш бухгалтер должен выдать покупателю исходящий счет-фактуру и получить входящий счет-фактуру от поставщика. На основании этих документов вы составите бухгалтерскую отчетность.

Налоговые органы проверяют входящие счет-фактуры, это самый распространённый вид налоговых проверок, поскольку это крупная статья дохода бюджета.

Если в полученных вами документах будут какие-либо ошибки (например, неправильно указан адрес вашей фирмы), это будет поводом для налоговой отказать в данном вычете и не важно, что ошибка была не по вашей вине. Вас могут попросить предъявить исправленный документ в короткий срок, либо его не зачесть.

За этим последует пересчет налога, доплата разницы в бюджет, переделывание налоговой декларации, а возможен и штраф (это все будет зависеть от налогового инспектора). В счетах-фактурах также проверяют, относится ли вычитаемый НДС к затратам, необходимым для деятельности организации, а также другие пункты.

В свою очередь, вы должны будете выписать покупателю правильный счет-фактуру, иначе у вашего клиента могут возникнуть такие же проблемы. Для этого нужно проверять все документы и быть на связи с бухгалтерией клиентов, но если у вас нет на это времени и вы не готовы брать бухгалтера в штат, можно поручить эти дела фирме по бухгалтерскому обслуживанию.

Всегда надо помнить, что учет ведется на индонезийском языке, начиная с первичных документов, заканчивая общением в налоговой инспекции.

Legal Indondesia профессионально ведет бухгалтерское и налоговое сопровождение организаций, включая общение с фискальными органами, а также дает консультации по налогообложению.

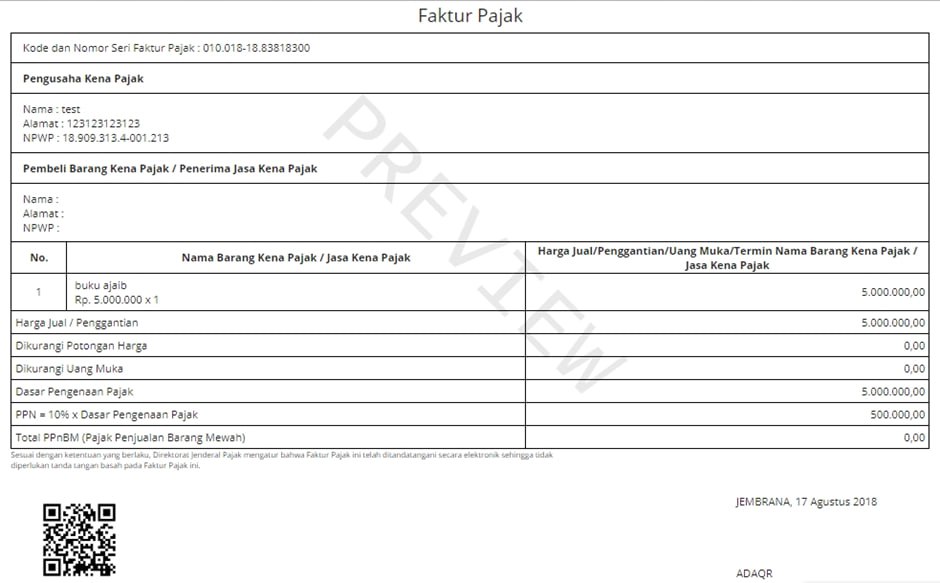

Счет-фактура

Счет-фактура должен содержать следующую информацию:

Имя, адрес и налоговый номер (НПВП) налогоплательщика;

Название, адрес и идентификационный номер покупателя;

Тип товаров или услуг, количество, объем продаж, цену и скидки;

НДС, который подсчитан и выделен отдельной строкой;

Код, серийный номер и дату выставления счета-фактуры;

Имя и подпись уполномоченного лица, подписавшего ее.

Организации подготавливают документы в электронном виде.

Образец счет-фактуры (здесь указана старая ставка налога до 2022 года 10%, сейчас она составляет 11%):

Возврат НДС

Заявку на возврат средств по НДС можно подать в конце отчетного года. Налоговая принимает решение о возмещении НДС на основании проверки за 12 месяцев отчетного года.

Для возврата НДС необходимо иметь соответствующие документы и предоставить их в налоговую инспекцию в течение одного месяца с момента подачи заявления на возврат.

НДС на импорт

Единый тариф на таможне или в зоне импорта для налогооблагаемых товаров составляет 11 процентов. Исходя из экономических соображений и возросших потребностей в финансировании развития таможенной сферы, ставка НДС также может составлять от 5 до 15 процентов.

Уплаченный импортный НДС может быть зачтен в составе исходящего налога в налоговом периоде, в котором произведена оплата, не позднее 3-х месяцев после окончания соответствующего налогового периода.

НДС на экспорт

При экспорте облагаемых налогом материальных и нематериальных товаров и услуг налоговая ставка установлена на уровне 0%. Для нулевой ставки применяются определенные ограничения.

НДС на стратегические товары/услуги

На поставку или импорт стратегических товаров/услуг предоставляются льготы по НДС в форме освобождения от налога.

Льготы по НДС распространяются на такие цели как:

Стимулирование экспорта и промышленного сбыта в национальных интересах;

Обеспечение возможности двусторонней торговли и инвестиционные соглашения, ратифицированные международной конвенцией;

Содействие улучшению общественного здравоохранения посредством закупки вакцин в рамках национальной программы вакцинации;

Улучшение образования нации путем предоставления общеобразовательных и религиозных учебников по доступным ценам для населения;

Поощрение строительства объектов культа;

Реализация правительственных проектов, финансируемых за счет грантов и/или иностранных кредитных средств;

Учет международных таможенных правил при определенных налогооблагаемых товарах, которые освобождены от импортной пошлины;

Осуществление доступности к налогооблагаемым товарам/услугам, необходимым для борьбы со стихийными бедствиями;

Обеспечение доступности воздушного общественного транспорта для улучшения товаропотока и передвижения людей в районах, где другой транспорт отсутствует;

Поддержка доступности определенных стратегических товаров и услуг в контексте национального развития, включая:

продукты первой необходимости для населения;

определенные медицинские услуги и услуги в пределах системы национальных программ медицинского страхования;

некоммерческие социальные услуги;

финансовые сервисы;

страховые услуги;

образовательные услуги;

услуги общественного транспорта на суше и на воде, а также услуги внутренних авиаперевозок, которые являются неотъемлемой частью услуг по зарубежным перевозкам;

услуги по трудоустройству.

Дополнительно по налоговой базе

В некоторых случаях налоговой базой по НДС являются следующие пункты:

рыночная стоимость сделок между связанными сторонами, оставшиеся запасы налогооблагаемых товаров при ликвидации компании и продаже активов, изначально не предназначенных для продажи;

себестоимость реализации (цена реализации минус валовая прибыль) за товары для собственного использования или безвозмездные подарки и внутренние поставки товаров (например, между филиалами или из головного офиса в филиалы);

аукционная цена поставок налогооблагаемых товаров через работника аукциона;

согласованная цена на поставки налогооблагаемых товаров через торговца-посредника;

средний результат за фильм для кинопрокатов;

12 миллионов индонезийских рупий за копию по импортированным фильмам;

20% от общей суммы понесенных или оплаченных расходов, за исключением стоимости приобретения земли для самостоятельного строительства здания

розничные отпускные цены на доставку или импорт табачных изделий

10% от фактического счета за услуги по доставке посылок;

10% от фактической суммы счета за туристические агентские услуги, поставки которых не основаны на комиссии;

20% от отпускной цены при поставках золотых украшений, включая услуги, выполняемые заводом, изготавливаемым золотые украшения;

10% от фактической суммы счета за доставку груза транспортно-экспедиторских услуг, в счет которых включен фрахт.